Mi lesz Brexit után a világgal?

A Brexit egy "game changing", azaz játékszabályokat megváltoztató esemény volt. Azonban a piac mindig gyógyítja önmagát. Hova érdemes hosszú távon befektetni a Brexit után? Ismered meg a sikeres befektetés alapjait a Befektetés Habbal oktatócsomagból!

Hogyan állt fel a világ az elmúlt 6 válság után? És hogyan fog felállni a Brexit után?

Mit tegyél most, hogy Te nyertesként jöjj ki a kialakuló krízisből? Semmi pánik, ne aggódj! A történelem bebizonyította, hogy a piac elöbb-utóbb korrigálja önmagát, esés után újra emelkedni kezd.

Ne ess pánikba! A piac gyógyítja önmagát!

A Brexit sokkja nyomán azonnali esésbe kezdett a tőzsde, a Dow Jones index két nap alatt 900 pontot esett. Jelentősen vesztett értékéből az angol font is, a referendumot követő napon 31 éve nem tapasztalt mélypontot jelentő, 1:1.32 font-dollár árfolyamot produkált. A Brexitről a pénzvilág legfontosabb szereplőinek a véleményét itt olvashatod.

A hosszú távú befektetésben és tőzsdei kereskedésben nem jártas emberek közül sokan nézték tanácstalanul a zuhanást és az ingadozó árfolyamokat.

Már a brit népszavazást követő két kereskedési nap példája is ezt mutatja. A legfontosabb európai indexek már a referendumot napját követően második kereskedési napon némi emelkedést mutattak annak ellenére, hogy a brit kilépés híre nyomán mindegyikük árfolyama zuhanni kezdett. A Stoxx Europe 600 SXXP a referendumot követő második kereskedési napon 2,11 százalékot, az FTSE 100 UKX 2,5 százalékot javult. Ugyancsak emelkedett a Dow Jones index is, amely pedig 900 pontot esett nyomban a brit népszavazást követően.

Ne fordíts hátat a piacnak!

Szakértők szerint a Brexit nyomán keletkezett árfolyamzuhanás csak egy epizód a tőzsdei mozgások történetében.

Michael Batnick, ismert amerikai pénzügyi blogger, a Ritholtz Wealth Management igazgatója legutóbbi blogjában nyugalomra és türelemre intett minden befektetőt. és ami még lényegesebb, arra buzdított mindenkit, hogy ne fordítson hátat a tőzsdének, folytassa befektetéseit.

Arra emlékeztetett, hogy brit referendumot követő árfolyam zuhanáshoz hasonló eseményeket az elmúlt harminc évben legalább öt alkalommal legalább öt alkalommal megtapasztalt már a világ. Nem beszélve a II. világháború időszakáról, amikor az angol kormány éveken át ugyancsak türelemre, kitartásra és bizakodásra buzdította a pénzembereket. E kitartás is hozzájárult ahhoz, hogy a háború alatt hatalmas veszteségeket elszenvedett angol gazdaság viszonylag gyorsan talpra állt és a londoni tőzsde ma is egyike a világ legnagyobb tőzsdéinek.

Hat tőzsdei válság – hat kilábalás

Távlatba kell helyezni a Brexit nyomán történteket – mondta, és felidézte az elmúlt harminc év hat jelentős tőzsdei válságát megnyugtatva mindenkit, hogy minden egyes esetben hamarosan megjött a kilábalás.

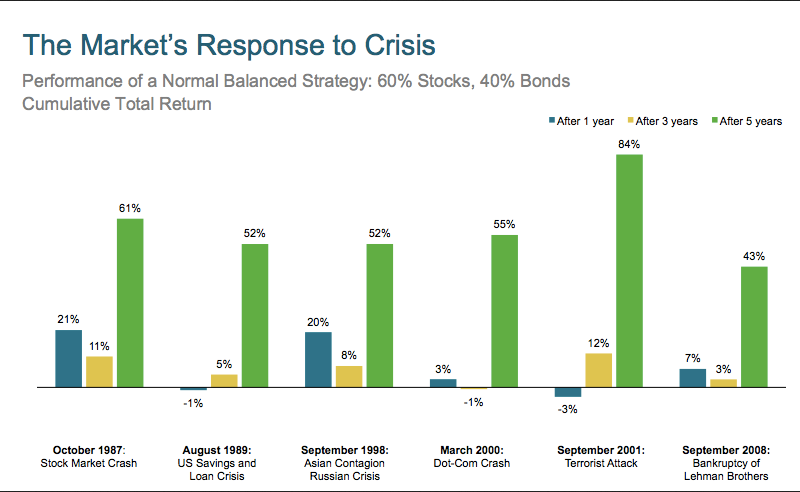

Egy kiegyensúlyozott portfólió eredményei – 60% részvény, 40% kötvény – hat válságot tekintve 1, 3 és 5 éven belül.

Forrás: theirrelevantinvestor

A hat tőzsdei válság

- 1987 októberi New York-i tőzsde krach – S&P 500 történelmében a legnagyobb mértékű százalékos esés, október 19-én az index csaknem 21 százalékot zuhant,

- 1989 augusztus – amerikai megtakarítási és hitelválság

- 1998 szeptember – oroszországi gazdasági összeomlás tetőzése párhuzamosan az ázsiai “kistigrisek” gazdasági csodájának kifulladásával

- 2000 március – a dot-com lufi kipukkanása, az internetes kereskedést folytató feltörekvő cégek sorozatos csődje

- 2001. New York-i terrortámadás

- 2008. a jelzáloghitelek elértéktelenedésével és az azt folyósító bankok bedőlésével kezdődött gazdasági világválság

A táblázaton láthatod, hogy az 1987-es tőzsdekrach után mindössze egy évvel a kiegyensúlyozott részvény-és kötvénybefektetések (összetételében 60 százalék részvény, 40 százalék kötvény) értéke ár 21 százalékkal emelkedett, öt évvel később pedig már 61 százalékos volt az értéknövekedés.

A 2008-as világválság, a Lehman Brothers bankház bedőlését követően egy évvel a befektetők már 7 százalékos emelkedésnek, öt év elteltével pedig 43 százalékos növekedésnek örülhettek.

A 2001. szeptember 11-i terrotámadást követően 84%-ot hozott a példában szereplő portfólió, ami a kamatos kamatot figyelembevéve évi 12,9%-ot növekedett.

(A matek kedvelőknek a kiszámítási útmutató: Azt kell kiszámolni, hogy mi az 1,84 nek az ötödik hatványa. Ha van ilyen számológéped, akkor azzal gyorsan megy.)

A 12,9%-ot mindenféle komoly befektetői tudás nélkül el lehet tehát érni az utva emberének is. Ezt azért hangsúlyozom, mert sokan kérdezik emailben, hogy hol található 5-7%-nál nagyobb kamat. Hát most épen kibontakoban van egy ilyen lehetőség. Csak annyit kell tenni, hogy figyelni a piaci történéseket (nem azt, hogy a politikusok, mit mondanak, hanem , hogy mi történik az S&P500 index-el) és amikor a piaci esésnek látszik a vége (mert a legalját úgysem találod el), akkor el kell kezdeni vásárolni pl. a Vanguard S&P500 indexkövető alapot, és mellé 40%-ban vehetsz államkötvényt is. Az államkötvény lehet magyar, vagy amerikai vagy amely országban bizodalmad van és az államkötvények kamat megelelő).

Most érdemes majd vásárolnod!

Senki nem tudja pontosan megmondani, hogy mit hoz a jövő, nem biztos, hogy a Brexit-referendum nyomán kirobbant válság már elérte mélypontját, de meggyőződésem, hogy a most történtek nem jelentenek többet az eddig felsoroltaknál – írta Michael Batnick is.

Bár a piaci helyzet nem tűnik hívogatónak, de vásárolni ilyenkor kell! Kockázat természetesen persze van, és nem kicsi, de az egyéni befektetők mégis kétszer is gondolják meg, hogy kiszállnak-e a kereskedésből.

Ha az indexek szépen leesnek, akkor azt a helyzetet nem szabad kihagynod!

Három dolgot tarts szem előtt!

- Ilyen piaci körülmények között minden befektető vigyázzon stratégiájának kiegyensúlyozottságára. (Szakértők általában úgy tartják, hogy a kiegyensúlyozott portfóliónak a 60 százalék részvény, 40 százalék kötvény arán tekinthető. )

- Gondold végig, hogy mi kívánsz tenni a pénzeddel. ha öt éven belül szükséges van rá, nem biztos, hogy érdemes a részvénypiacon próbálkoznod.

- Befektetni mindenképpen hosszú távra kell, és akkor a befektetés biztosan kifizetődik.

A befektetés arról szól, hogy kényelmesebb életet biztosíthass magadnak a jövőben. A mostani piaci helyzet lehetőséget jelent számodra, hogy megteremtsd ezt a lehetőséget a magad számára a pénzpiacon.

Ide kattintsd, ha kíváncsi vagy mit gondol, illetve milyen stratégiát követ a világ néhány meghatározó pénzembere arról, hogy a britek kiszavazták magukat az EU-ból.

A Brexit egy “game changing” hír volt

Birger Schäfermeier a Brexit egy game changing hír volt, aminek hosszú távú hatása lesz a a piacokra.

A hír hatására az S&P500 is elkezdett esni, tehát azonnal reagált az amerikai piac is, de a hétfő az még érdekesebb volt, mert nagyon nagy volume-t láttunk, amikor a piac esett. Ilyen nagy volume-ot általában egy mozgás vége fele látunk vagy egy mozgás közepén. A következő napokban azt figyeljük, hogy a piac elér-e újabb mélypontot, mert akkor ez a közepe a “down swing” mozgásnak. Ha ez nem következik be, akkor lehet, hogy ez az esés egy hirtelen sokk volt, és mivel a szezonális chartok emelkedést mutatnak emelkedés lehetséges az S&P500-ban és augusztusban láthatjuk majd az esésnek egy újabb nagyobb hullámát.

Ebben az évben februárban az S&P500 elérte az 1800-as szintet, és azt várjuk, hogy erre a szintre fog újból lemenni az árfolyam ebben az évben.

Ha érdekel a tőzsdei kereskedés, akkor Birger Schäfermeier LIVE Trading Day felvételét itt találod>>

Ha az írás nyomán Neked is kedved támad kipróbálni magad a befektetések világában, segítséget itt kaphatsz:

Biztonságos és sikeres befektetésekhez segítséget

itt találsz:

Befektetés Habbal oktatócsomag – 250 oldalas könyv 7 befektetés tervező kalkulátorral

Befektetés Habbal oktatócsomag – 250 oldalas könyv 7 befektetés tervező kalkulátorral

– Befektetői észjárás a´la, Warren Buffett tanítómestere, Benjamin Graham –