Mibe fektessem a pénzem? – avagy mi a legjobb befektetés?

"Hogyan legyek gazdag?" - merül fel a legtöbb emberben a kérdés. A jó hír, hogy sokkal egyszerűbb meggazdagodni, mint azt sokan gondolják. Erről olvashatsz itt és tudhatsz meg további részleteket a Befektetés Habbal oktatócsomagból.

Sokan kérdezik tőlünk: Hogyan lehet 10%-os hozamot elérni, amikor a

bankok 1%-os kamatot fizetnek? A Válasz egyszerűbb, mint gondolnád.

Ha Te azok közé tartozol, akik elhatározták, hogy a banki megtakarításukat jövedelmezőbb befektetési formára váltod, de tanácstalan vagy, akkor ez az írás éppen neked szól.

Ne aggódj, nem vagy egyedül. Sokan tanácstalanok, mivel nem volt és ma sincs pénzügyi képzés az iskolában, és ezért a legfontosabb alapismereteket nem volt hol megtanulni. Ezért is vagy a legjobb helyen, mert a Magánpénzügyi Akadémia küldetése, hogy közérthetővé tegye a pénzügyeket és ezzel az évtized végére 10 000 embert elindítson a vagyonosodás útján.

Hogyan tesszük mindezt?

A legsikeresebb befektetők stratégiáit és befektetési alapelveit közvetítjük konyhanyelven, hogy Te is megértsd és annak alapján tudj döntéseket hozni és választ kapj azokra a mágikus kérdésekre, hogy:

- hogyan legyek gazdag?

- hol érdemes megtakarítani?

- mibe fektessem a pénzem?

- mibe fektessek 1 millió, 2 millió, 5 millió 10 millió forintot?

- hogyan lehet elérni 10%-ot?

Ezekre a vissza-visszatérő kérdésekre adjuk meg a választ közérthetően a befektetések teljes spektrumát figyelembe véve. A kezdőtőke összetételéről a “Napi csupán kétszáz forintokat spórolni – tíz millió forintot eredményezhet!” blogbejegyzésben olvashatsz.

Azonban az én kedvencem Warren Buffett, minden idők legnagyobb tőzsdei befektetője, aki arról híres, hogy nagyon jól tudja kiválasztani azon cégek részvényeit, amelyek aztán jelentős növekedést érnek el. Ezt nem véletlenszerű, hanem tudatos döntés eredménye, olyan alapelvek alapján, amelyeket Te is könnyen elsajátíthatsz.

Mibe fektessem a pénzem?

Szerencsére Warren Buffett, az amerikai Berkshire Hathaway vezérigazgatója már kifejtette nézeteit arról, mit kellene tennie a legtöbb embernek, ha igazán jó befektetésre vágyik. Meg fogsz lepődni, korántsem olyasmit mondott, amire gondolsz.

Ártanak ügyfeleiknek a hedge fundok és a befektetési tanácsadók

Buffett cége (Berkshire Hathaway) áprilisi éves közgyűlésén kemény szavakkal ostorozta az úgynevezett hedge fundokat és befektetési tanácsadókat, amelyek, mert gyakran hátrányos helyzetbe kerülnek azok, akik követik a tanácsaikat.

Az S&P 500 hozama 2008 és 2015 között közel 44 ponttal szárnyalta túl a legjobbnak ítélt befektetési alapok teljesítményét!

Buffett a befektetési tanácsadók legjobb tanácsaival szemben – nem először – a befektetni vágyók többségének azt ajánlotta, hogy válasszák az alacsony költségű S&P 500 indexkövető alapot. Ez az idők folyamán folyamatosan és könnyedén alkalmazkodik a piac változásaihoz.

Ez izgalmas, ami most jön!

Buffett ugyanis beszélt az egyik neves hedge funddal, a Protege Partners-szel kapcsolatos tapasztalatáról is. Felidézte, hogy a Vanguard S&P 500 Indexkövető alap tíz éves távlatban sokkal jobban teljesített, mint a Protege Partners által kiválasztott öt, általuk legjobbnak ítélt befektetési alapból álló csomag.

Csupán az 2008-as válság évétől 2015 végéig tartó időszakban az S&P 500 hozama 44 százalékponttal szárnyalta túl a Protege Partners eredményét. (Az S&P 500 65,7 %, a hedge fund 21,9 % hozamot ért el.)

Jobban jársz, ha passzív befektető vagy

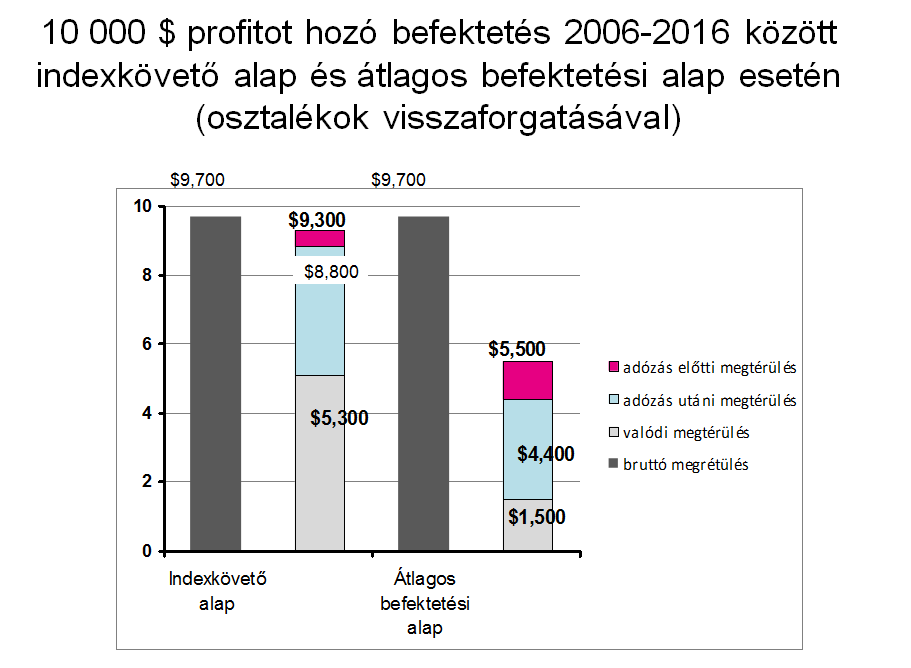

Buffett véleménye szerint a passzív befektetők általában véve jobban teljesítenek, mint a “hiperaktívok”. Utóbbiakat a bankok menedzserei és befektetési szakemberek közvetítői díjaikkal alaposan megvágják. Hosszabb távon ezek a díjak több ezer dollárral csökkenthetik a hozamokat.

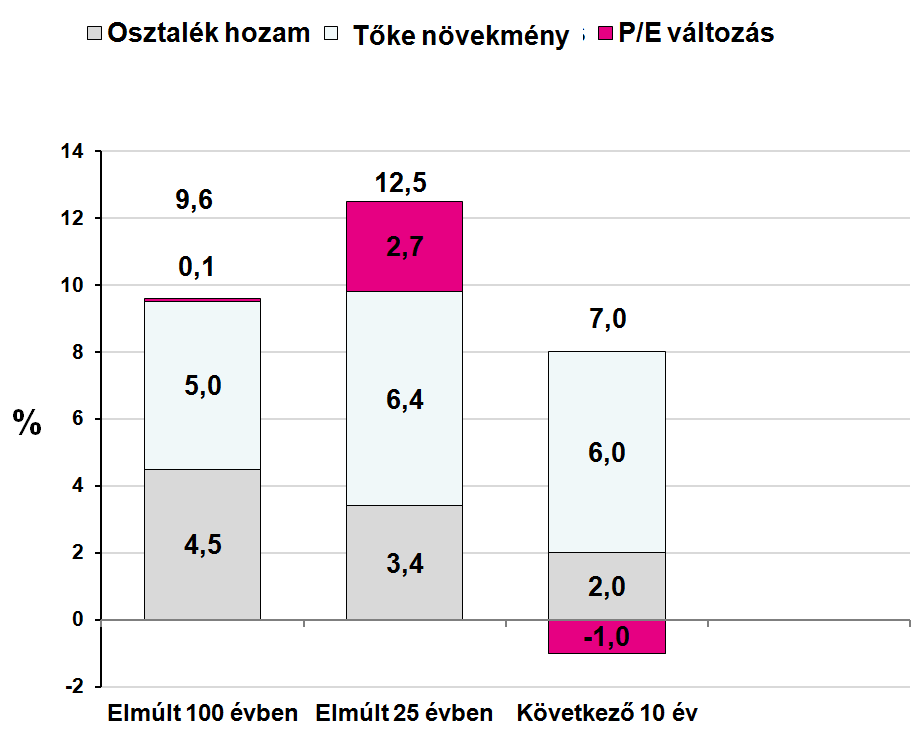

Általánosságban igaz, hogy egy passzív S&P 500 indexkövető alapba befektető épp olyan jól teljesít, mint az amerikai gazdaság egésze, amely történetének során meglehetősen jó eredményeket ért el. Hosszú távon, évtizedek távlatában az S&P 500 átlagosan évi 10 százalékos hozammal működött.

Warren Buffett a legtöbb befektető számára ezt a megoldást javasolja, különösen azoknak, akik befektetési tanácsadókat alkalmaznának befektetéseik kezelésére. Nem vonatkozik mindez azokra a kevesekre, akiknek idejük, igényük és megfelelő tudásuk is van ahhoz, hogy maguk fedezzék fel részvénypiaci befektetései lehetőségeiket, mint ahogy ő maga is tette az évek során.

Nem tekinthetők passzív befektetőknek azok, akik hosszú távra vásárolnak részvényeket. Az ilyen befektetőknek megvan a lehetőségük arra, hogy megverjék a piacot, azaz nagyobb hozamot érjenek el, mint az S&P 500 indexkövető alap. Legjobb példa erre maga Warren Buffett.

Az S&P 500 négy további előnye

- Az index alapokba való befektetés rendkívül költségkímélő – különösen igaz ez az S&P 500-ra. A Vanguard S&P 500 ETF VOO, amelynek költsége 0,05 százalék. Ez annyit jelent, hogy egy 10 000 dolláros beruházás esetén mindössze 5 dollár éves díjat kell fizetni. (1 millió forint esetén 500 Ft.. igen jól látsz) Az aktívan kezelt befektetési alapokkal, amelyek költsége elérheti az 1 százalékot is. Nem beszélve a hedge fundokat kezelő befektetési tanácsadók csillagászati részesedéséről.

- Üdítő dolog az is, hogy az indexkövető alapnak nem csak a kezelési költsége alacsony, de foglalkoznod is nagyon keveset kell vele, viszont komoly hosszú távú megtakarítási lehetőséget nyújt. Megvásárolod az kiválasztott indexkövető alap részvényeit, és attól kezdve a piacra bízod, hogy tegye a dolgát.

- Az indexkövető alapok csökkentik a befektetés érzelmi elemeit, s ezzel biztosítják a magasabb hozamot. Egy tanulmány szerint egy átlagos befektető nyeresége a 2003 és 2014. közötti tízéves periódus alatt 2,6 százalék volt. Ez körülbelül egyharmada az S&P 500 átlagos éves hozamának ugyanezen időszak alatt. Elsősorban azért, mert az érzelmek épp az ellenkezőjét sugallják annak, amit a befektetőnek tennie kellene. Pánikba esik és elad, amikor az árfolyamok esnek, és akkor vásárol – magas áron – amikor mindenki más.

- Lassan, de biztosan gazdagodsz. Ha az S&P 500-ba vásárolsz be, és robotpilóta üzemmódra állítod befektetéseidet kétségtelenül nem gazdagodsz meg gyorsan, viszont nem is mész tönkre. Nem beszélve arról, hogy nem fizetsz ezreket közben a befektetési tanácsadóknak.

Mi az indexkövető alap egyetlen hátránya?

Nem veszítesz, de nem is nyersz nagyot.

Van egy hátránya annak, ha valamely indexkövető alapba fektetsz be. Nem veszíthetsz nagyot a piacon, de nem is nyerhetsz látványosan. Warren Buffett és néhány más sikeres befektető a példa arra, hogy alapos piaci ismerettel, és befektetői tudással lehet, igen értékes és hosszú távon több, mint 20%-ot hozó, alulértékelt és/vagy nagy goodwill-lel rendelkező cégek részvényekből álló portfóliót összeállítani, ami így hosszú távon látványos hozammal kecsegtet. Ha van elég időd, energiád és tudásod a részvénypiac alapos elemzésére, az indexkövető alapok nem a te igényeid szerint valóak.

Ha még többet akarsz tudni a passzív befektetési alapokról, illetve arról mennyire népszerű, az úgynevezett lusta portfólió, olvasd el ezt az írást is!

Mindig maximális haszonra törekedj!

Ha azt szeretnéd, hogy magad állíts össze egy kiegyensúlyozott portfóliót, több nagy értékű részvényből, és azt hosszú távon akarod működtetni, sok sikert!

A lényeg, hogy bármilyen befektetési stratégiát alkalmazol, mindig egyetlen dolgot tarts szem előtt: annyi hasznot tarts zsebedben, amennyit csak tudsz, ahelyett, hogy a hedge fundoknak, vagy a befektetési tanácsadóknak adnád.

Ha az írás nyomán Neked is kedved támad kipróbálni magad a befektetések világában, segítséget itt kaphatsz:

Biztonságos és sikeres befektetésekhez segítséget itt találsz:

Befektetés Habbal oktatócsomag – 250 oldalas könyv 7 befektetés tervező kalkulátorral

Befektetés Habbal oktatócsomag – 250 oldalas könyv 7 befektetés tervező kalkulátorral

– Befektetői észjárás a´la, Warren Buffett tanítómestere, Benjamin Graham –